Jedes Unternehmen versucht, den bestmöglichen Weg zu finden, um die Bedingungen seiner Kunden zu erfüllen und gleichzeitig die Bezahlung seiner Forderungen sicherzustellen. Im Folgenden wird beschrieben, wie Factoring bei diesem Problem helfen kann.

Was ist Factoring

Factoring ist eines der alternativen kurzfristigen Finanzierungsinstrumente. Das Prinzip des Factorings beruht auf dem vertraglich vereinbarten Ankauf von kurzfristigen Forderungen, in der Regel vor deren Fälligkeit, durch eine Factoring-Gesellschaft.

Im Prinzip schickt der Lieferant Rechnungen an seinen Kunden und die Factoring-Gesellschaft (Factor), die in der Regel 80-90% des Wertes der abgetretenen Forderung finanziert (abhängig von der Bonität des Kunden). Die Factoring-Gesellschaft übernimmt die Finanzierung der kurzfristigen Forderungen und steuert aktiv den Einzug der abgetretenen Forderungen. Beim regresslosen Factoring (Details siehe unten) kann die Factoring-Gesellschaft auch die Risiken aus der Insolvenz der Käufer übernehmen.

Gesetzliche Bestimmungen zum Factoring

Derzeit gibt es keine Definition oder spezielle Gesetzgebung zum Thema Factoring. Es handelt sich um ein Vertragsverhältnis, das auf einem sogenannten Innominatvertrag beruht.

Teilweise können wir uns auf das Zivilgesetzbuch (Gesetz Nr. 89/2012 Sb.) stützen, das die Abtretung von Forderungen regelt und allgemeine Bestimmungen über Verpflichtungen definiert.

Für die Buchhaltung gelten das Buchhaltungsgesetz (Nr. 563/1991 Sb.), die Verordnungen Nr. 500/2002 Sb. für Unternehmer (bzw. Nr. 501/2002 Sb. für Banken) und die tschechischen Buchhaltungsstandards.

Eine gewisse Hilfestellung bietet auch die vom Nationalen Buchhaltungsrat herausgegebene Interpretation I-12 Factoring, die sich mit der Bilanzierung verschiedener Formen des Factorings befasst.

Darüber hinaus wird das Thema Factoring auch in Verordnungen und Vorschriften für Banken/Finanzinstitute - zur Regulierung von Vermögensfinanzierungsvermittlern behandelt, z.B. Verordnung Nr. 314/2013 Sb.

Für wen Factoring geeignet ist

Factoring ist ein ideales Produkt für Unternehmen mit regelmäßigen und wiederkehrenden Lieferungen an Kunden, bei denen die Produkte oder Dienstleistungen eine schnelle Durchlaufzeit haben. Es ist wichtig zu erwähnen, dass Factoring das Risiko eines Zahlungsausfalls durch den Kunden deutlich reduziert und den Cashflow verbessert, so dass es für Unternehmen, die Probleme bei der Bezahlung ihrer Kunden haben, die notwendigen finanziellen Mittel bereitstellen kann.

Umgekehrt ist Factoring für Sonderanfertigungen und für die Bauwirtschaft generell nicht zu empfehlen.

Es gibt verschiedene Arten von Factoring. Die am häufigsten verwendete Form dieser Finanzierungsmethode, das Inlandsfactoring, wird im Folgenden beschrieben.

Das Inlandsfactoring konzentriert sich auf den Ankauf von Forderungen, die zwischen einem tschechischen Abnehmer und Lieferanten entstehen. Es kann in regressives und regressloses Factoring unterteilt werden.

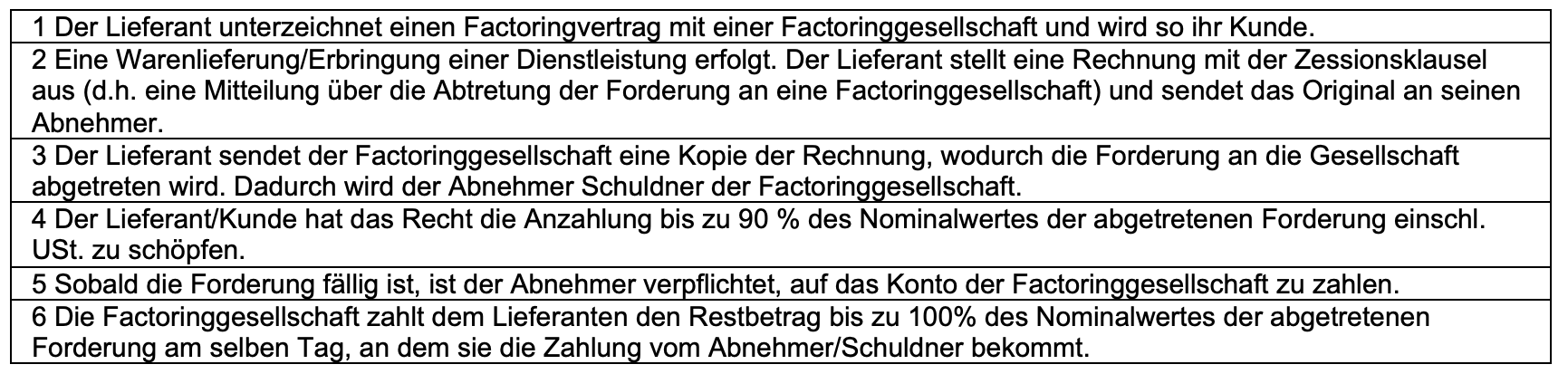

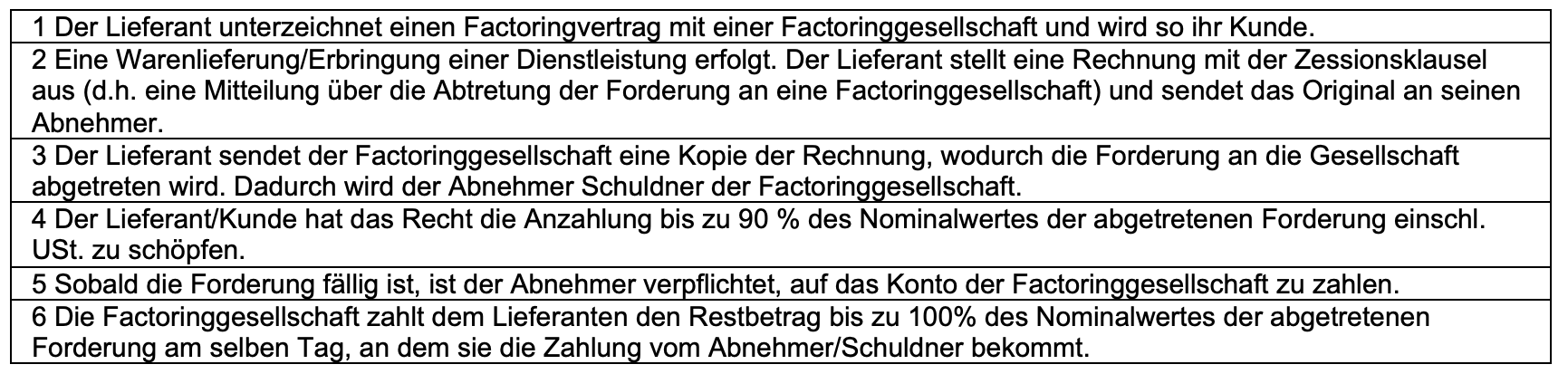

1) Regressions factoring - oft auch als unechtes Factoring bezeichnet, handelt es sich um eine Dienstleistung, bei der der Factor nicht das Risiko der Zahlungsunfähigkeit des Kunden übernimmt, dieses Risiko verbleibt weiterhin beim Lieferanten. Im Factoringvertrag wird eine befristete Abtretung der Forderung vereinbart, die eine sogenannte Regresszeit beinhaltet. Dabei handelt es sich um eine Art Schutzfrist, in der die Factoring-Gesellschaft alle notwendigen Schritte unternimmt, um die Forderung einzutreiben. Beim Regressionsfactoring verbleibt die Forderung im Eigentum des Lieferanten, daher sollten wir sie nur in der Bilanz ausweisen, d.h. die Factoring-Forderungen auf einem separaten analytischen Konto in der Buchhaltung ausweisen.

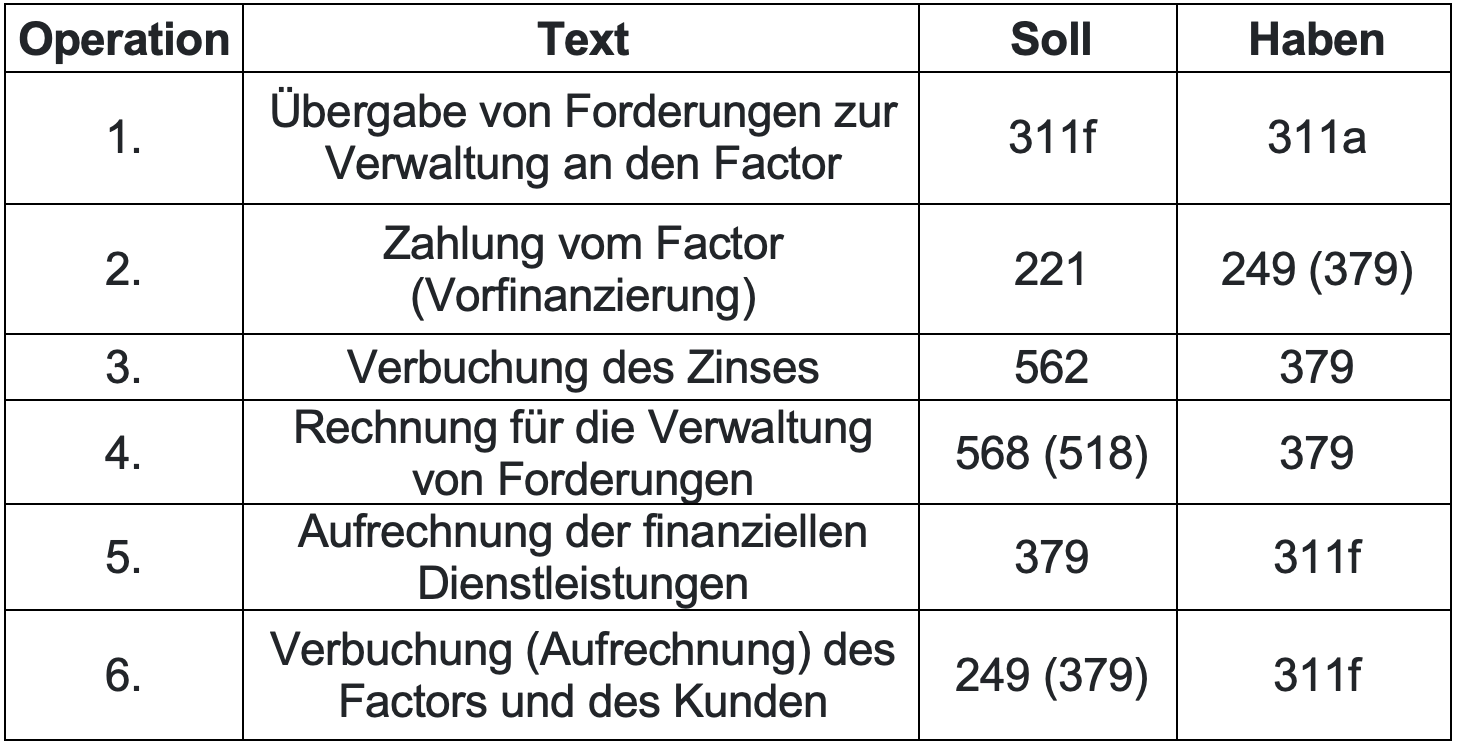

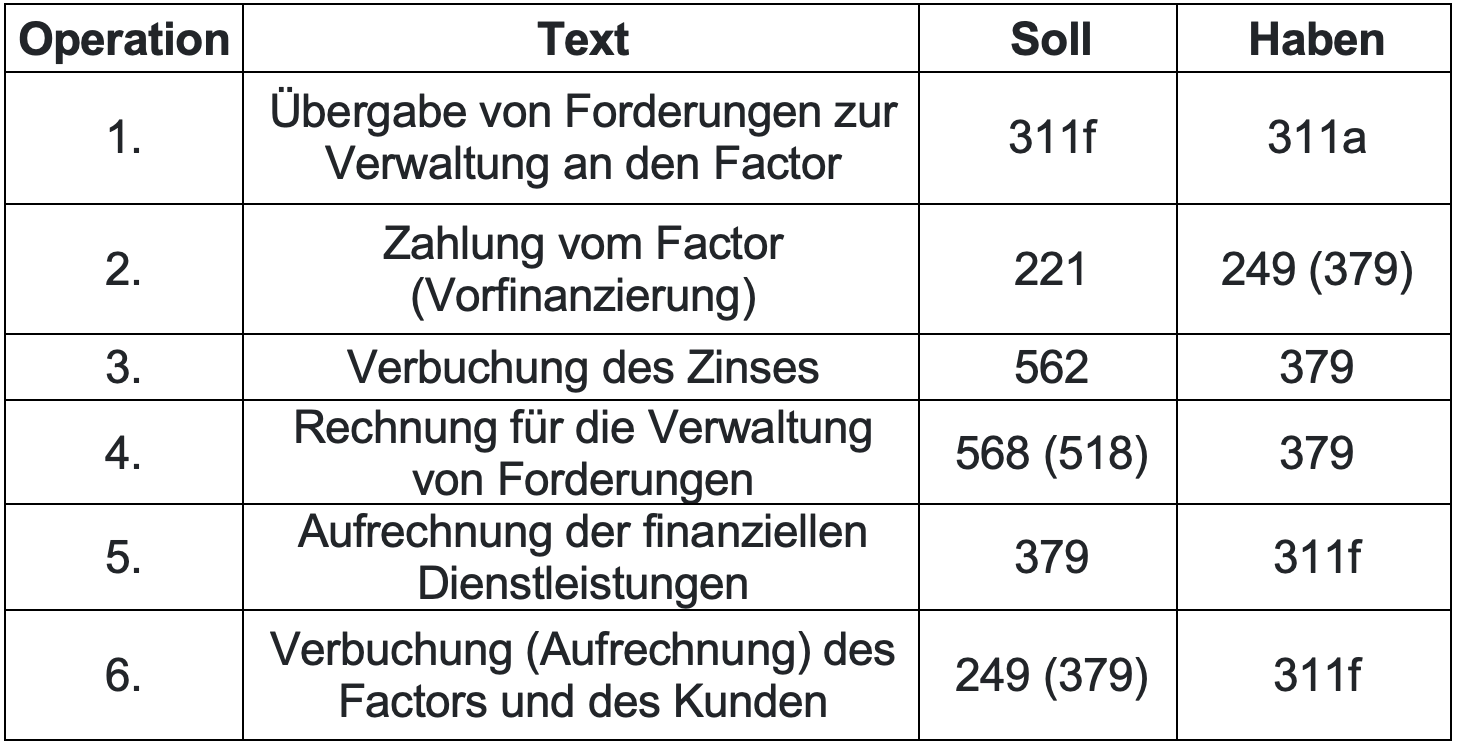

2) Regressloses factoring - unterscheidet sich vom ersten Fall dadurch, dass der Factor die Rechte und Risiken bei der Forderungsabtretung übernimmt, die Kosten für diese Dienstleistung sind höher als beim Regressionsfactoring. Da beim regresslosen Factoring das Eigentum an der Forderung vom Lieferanten auf den Factor übertragen wird, ist in diesem Fall nach den geltenden Rechnungslegungsvorschriften immer das Ergebnis zu bilanzieren, da es sich um eine Forderungsabtretung handelt.

Darstellung des Prozesses des regresslosen Factorings, d.h. der Abtretung von Forderungen

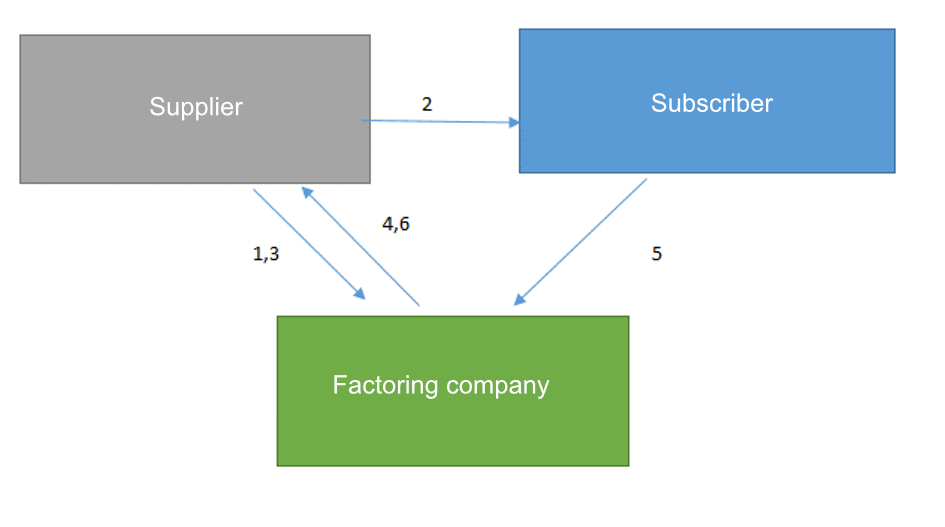

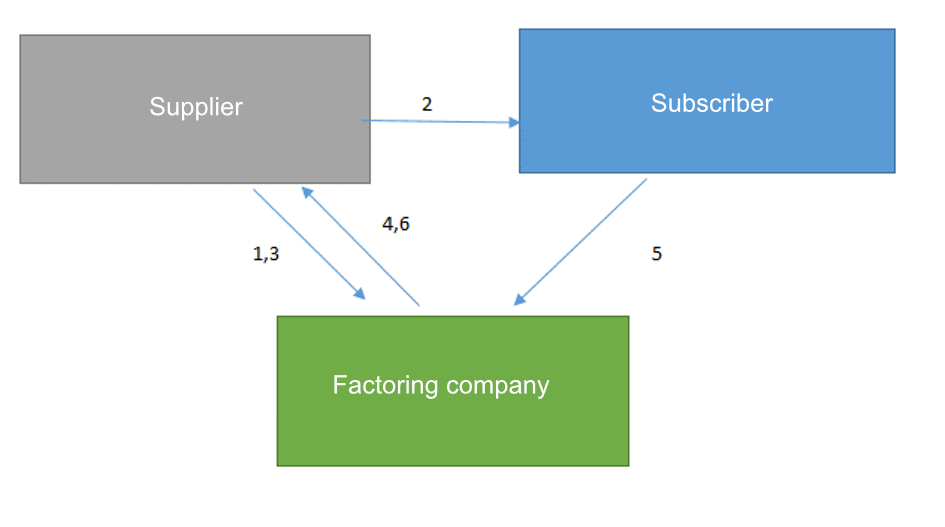

Generell kann der Prozess der Forderungsabtretung in zwei Phasen unterteilt werden - die Contracting-Phase, in der die Vertragsbedingungen ausgehandelt werden, und die Implementierungsphase, die den eigentlichen Prozess der Bereitstellung der Finanzierung darstellt. Factoring ist ein Vertragsgeschäft, an dem insgesamt 3 Personen beteiligt sind, nämlich der Leistungserbringer/Warenlieferant, der Kunde und der Factor, der die Forderungen ankauft. Ihre Zusammenhänge sind in der folgenden Grafik dargestellt.

Artikelquelle: KAČR

Lieferanten-Factoring-Abrechnung

Wie bereits erwähnt, ist bei nicht übertragenem Eigentum an der Forderung (Regress-Factoring) nur diese in der Bilanz zu erfassen.

Im Falle der Eigentumsübertragung (regressloses Factoring) ist das Ergebnis zu berücksichtigen.

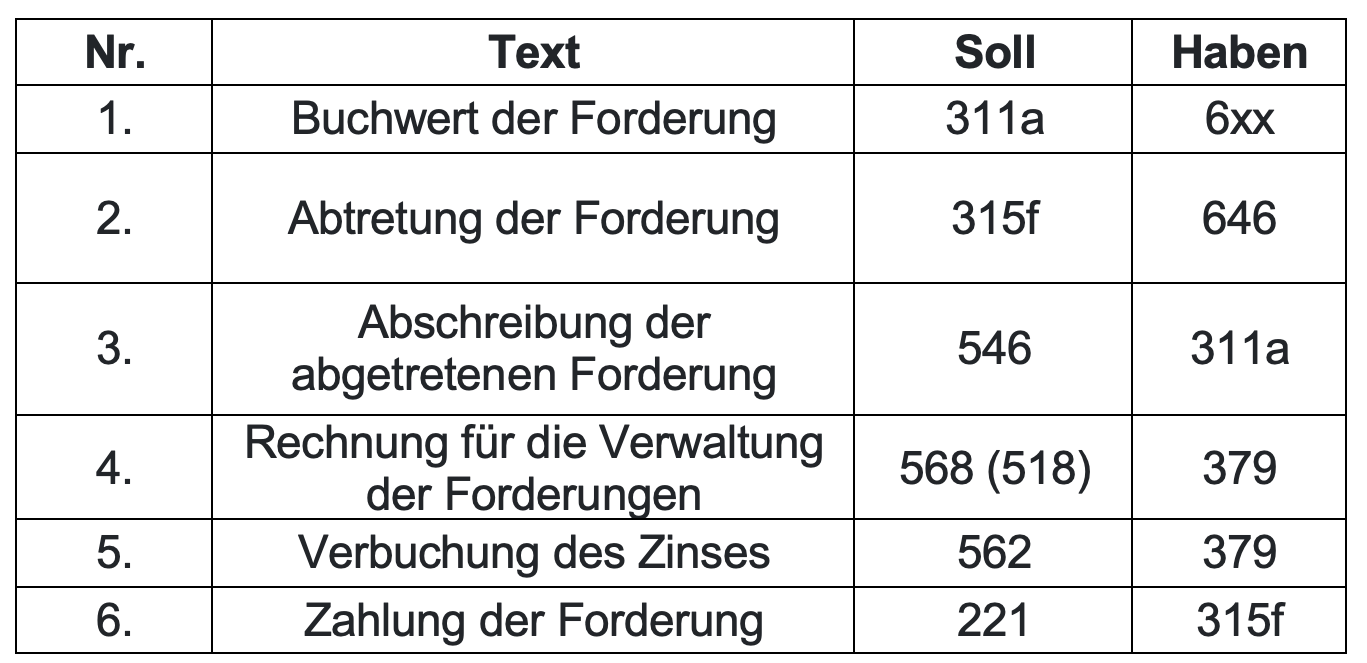

*Kontonamen:

221 - Bankkonten

249 - sonstige kurzfristige finanzielle Unterstützung

311 - Kunden

315 - sonstige Forderungen

379 - sonstige Verbindlichkeiten

518 - sonstige Dienstleistungen

546 - Ausbuchung von Forderungen

562 - Zinsen

568 - sonstige finanzielle Aufwendungen

646 - Erträge aus abgeschriebenen Forderungen

Factoring-Preis

Die meisten Faktors berechnen zwei Arten von Servicekosten, nämlich Zinsen und eine Factoring-Gebühr, aber es kann auch eine Gebühr für die Übernahme des Ausfallrisikos anfallen.

Die Zinsen werden auf das in Anspruch genommene Finanzierungsvolumen berechnet. Die Verzinsung erfolgt in der Regel zum aktuellen Überziehungszinssatz, der an die Zinssätze des Interbankenmarktes gekoppelt ist.

Die Factoring-Gebühr ist an die Kosten für die Dienstleistungen und die Verwaltung des Forderungsmanagements gekoppelt, z.B. für die Pflege der Bilanz oder das Mahnen des Kunden etc. Die Höhe der Factoringgebühr richtet sich in der Regel nach der Höhe des Umsatzes.

Eine Ausfallrisikogebühr wird nur erhoben, wenn der Factor das Risiko eines Zahlungsausfalls des Kunden übernimmt. Die Höhe der Gebühr bestimmt sich dann nach dem Nennwert der abgetretenen Forderungen.

Vor- und Nachteile von Factoring oder was Sie entscheiden können

Einer der großen Vorteile des Factorings ist, dass der Lieferant nicht auf die Zahlung des Kunden warten muss, sondern ihm das Geld sofort zur Verfügung steht und er es zur Bezahlung seiner Verbindlichkeiten oder für seine sonstigen Geschäfte verwenden kann, was insbesondere dann von Vorteil ist, wenn die Forderungen eine vereinbarte längere Laufzeit haben und der Lieferant die Mittel früher als zum Fälligkeitstermin benötigt.

Die Factoring-Gesellschaften kümmern sich auch um das Mahnwesen, den Einzug und das gesamte Management der Forderungen, wodurch die mit der Verwaltung verbundenen Kosten entfallen. Zusammenfassend kann man sagen, dass die wichtigsten Vorteile des Factorings die folgenden sind:

- keine Schulden für das Unternehmen

- Stabilisierung und Überblick über den Cashflow

- Möglichkeit, den Umsatz zu beschleunigen

- Sicherstellung des Forderungsmanagements

- Verringerung des Risikos von Forderungsausfällen

- keine Abhängigkeit von der Bonität des Lieferanten

Andererseits sind die Kosten für Factoring-Dienstleistungen in der Regel höher als für Finanzmittel, die z.B. in Form eines Kredits aufgenommen worden wären. Factoring-Gesellschaften prüfen auch die Kreditwürdigkeit der Kunden, d.h. wenn der Kunde nicht kreditwürdig ist, wird die Factoring-Gesellschaft den Kunden nicht finanzieren wollen.

Die wichtigsten Nachteile können daher sein:

- Kosten für erbrachte Leistungen

- Die Kreditwürdigkeit des Kunden

Schlussfolgerung

Die Frage der Finanzierung ist eines der wichtigsten Themen in der Unternehmensführung. Factoring ist eine der Möglichkeiten zur kurzfristigen Finanzierung ohne Schulden. Dieses einmalige Instrument hilft bei der Unternehmensfinanzierung und wird wegen seiner umfassenden Leistungen, der Cash-Flow-Optimierung und der relativ einfachen Verfügbarkeit gerne genutzt.

Erwägen Sie derzeit die Einführung dieser Finanzierungsform in Ihrem Unternehmen und sind sich nicht sicher, ob und wie Sie diese Tatsache in der Buchhaltung abbilden sollen oder benötigen Sie Beratung bei der Auswahl der richtigen Factoring-Art? Nehmen Sie Kontakt mit uns auf, wir unterstützen Sie gerne in dieser Angelegenheit.