Petra Čechová | 9.4.2024

NI-70 Odložená daň a kurzové rozdíly vyloučené ze zdaněníDaně, účetnictví, právo a nejen to. Všechny klíčové novinky pro váš byznys.

V první části článku jsme si přiblížili obecné přístupy pro vedení účetnictví a provádění finančního výkaznictví dle českých i mezinárodních účetních standardů. Nyní se zaměříme na vybrané konkrétní oblasti účetnictví, jejichž úpravy se v obou účetních rámcích odlišují a pokusíme se Vám poskytnout základní informace k rozdílům mezi těmito rámci. Zabývat se budeme následujícími oblastmi: dlouhodobý majetek, leasing, zásoby, finanční aktiva

a rezervy.

Účetní předpisy

Dlouhodobý hmotný a nehmotný majetek

Základní informace k dlouhodobému majetku jsou uvedeny v ČÚS č. 13 – Dlouhodobý nehmotný a hmotný majetek. Dále jsou v § 6 a 7 vyhlášky vyjmenovány položky, které jsou považovány za dlouhodobý majetek. Dlouhodobý majetek se dle zákona o účetnictví oceňuje pořizovací cenou, reprodukční cenou nebo vlastními náklady. Toto dlouhodobé aktivum je odepisováno a případné snížení účetní hodnoty se vykazuje pomocí opravných položek. Zákon č. 586/1992 Sb., o daních z příjmů poté stanovuje hranici (tzv. vstupní cenu) pro dlouhodobý hmotný a nehmotný majetek 40 tis. a 60 tis. Kč, jež si následně účetní jednotka může pro účely vedení účetnictví pomocí interní směrnice upravit. Dále musí mít dlouhodobý majetek dobu použitelnosti delší než 1 rok (s výjimkou staveb).

IAS 16 – Pozemky, budovy a zařízení – a IAS 38 – Nehmotná aktiva – dovoluje dlouhodobá aktiva vykazovat pouze tehdy, pokud je pravděpodobné, že budoucí ekonomické užitky, jež jsou aktivu připočitatelné, poplynou firmě,

a je-li možné spolehlivě vyjádřit náklady, které jsou s pořízením dlouhodobého aktiva spojeny. Dlouhodobý majetek se oceňuje na úrovni pořizovacích nákladů nebo nákladů vynaložených na vytvoření aktiva, pokud je majetek vytvořen vlastní činností. Pro vykázání dlouhodobých aktiv se využije model pořizovacích nákladů

(s opravnými položkami) nebo model přecenění na reálnou hodnotu (přecenění směrem nahoru je vykazováno ve prospěch účtu fond z přecenění, snížení hodnoty aktiva se účtuje do nákladů). Velkým rozdílem oproti českému účetnictví je, že IFRS započítávají do pořizovací ceny také náklady, které vzniknou v souvislosti s daným aktivem v budoucnu. Jde například o náklady na demontáž majetku nebo uvedení místa do původního stavu

(u nájmů) vyjádřené v současné hodnotě.

Náklady na výzkum nejsou od roku 2018 dle vyhlášky ani dle IAS 38 považovány za nehmotné aktivum a jsou zahrnovány do nákladů v okamžiku jejich vzniku.

Finanční leasing

Finanční leasing je jednou z forem financování dlouhodobého hmotného majetku. Dle zákona č. 89/2012 Sb., občanský zákoník jde o přenechání hmotného majetku vlastníkem (leasingovou společností) nájemci k užití za úplatu. Při vzniku smlouvy musí být ujednána opce, že po uplynutí sjednané doby leasingu převede vlastník své vlastnické právo k předmětu finančního leasingu za kupní cenu na uživatele. Doba trvání leasingu přitom nemůže být kratší než minimální doba odepisování daného hmotného majetku dle zákona o daních z příjmů (u majetku spadajícího do skupin 2-6 se tato doba zkracuje o 6 měsíců) a kupní cena musí být vyšší než daňová zůstatková cena majetku při rovnoměrném odepisování (u 100 % odepsaného majetku tato podmínka neplatí). Jakmile výše uvedené podmínky nejsou splněny, kvůli daňovým dopadům se v tu chvíli z finančního leasingu stává klasický nájem majetku.

V České republice předmět finančního leasingu je zachycen v aktivech vlastníka (leasingové společnosti), přestože všechna práva a povinnosti spojené s předmětem leasingu jsou převedeny na uživatele. V rozvaze uživatele předmětu se v souvislosti s leasingem nenachází nic (resp. v některých případech může být evidována hodnota uhrazené akontace vlastníkovi) a pouze účtuje jednotlivé leasingové splátky časově rozlišené po celou dobu trvání leasingu do nákladů. Je nutno si ale uvědomit komplikaci, která nastane, když leasingová společnost potřebuje fyzicky ověřit existenci svých aktiv. Někdy to může být velmi problematické.

Tento problém řeší IFRS číslo 16, které rozlišuje finanční leasing s obdobnými podmínky, jaký jsme zmínili výše,

a operativní leasing neboli nájem. Ve finančním leasingu najatý majetek vykazuje ve svých aktivech uživatel. Pronajímatel (leasingová společnost) vykazuje ve svých aktivech pohledávky plynoucí z finančního leasingu v částce rovné čisté finanční investici do leasingu (tj. v částce, za kterou předmět finančního leasingu pořídili).

Operativní leasing

Operativním leasingem se rozumí krátkodobý pronájem, u něhož se nepředpokládá změna vlastnictví. Pronajímaná věc tedy přechází po ukončení pronájmu zpět pronajímateli. V České republice se náklady na operativní leasing na straně nájemce účtují do nákladů na vrub účtové skupiny 51 – služby, jež jsou plně daňově uznatelné (za předpokladu prokázání jeho využití za účelem dosažení, zajištění a udržení příjmů). Pronajímatel eviduje pronajímané aktivum ve svých aktivech a účtuje o výnosech z nájmu. Na jeho bedrech leží mimo jiné náklady na servis aktiva spojené s jeho provozem.

Novinkou od roku 2019 je novelizace standardu IFRS 16, který umožňuje za určitých podmínek aktivaci operativního leasingu a jeho následné odpisy uživatelem leasingu. Účetní jednotka na začátku nájemního vztahu posoudí, zda smlouva má charakter operativního leasingu nebo leasing obsahuje. Smlouva má charakter leasingu nebo jej obsahuje tehdy, pokud převádí právo kontrolovat užití identifikovaného aktiva po určitou dobu trvání výměnou za protihodnotu.

Zásoby

Do zásob dle ČÚS č. 15 se řadí materiál, nedokončená výroba a polotovary, výrobky, zboží a další. Oceňují se pořizovacími náklady (pořizovací cenou) nebo vlastními náklady, pokud ve společnosti vznikly vlastní výrobou. Součástí pořizovací ceny jsou dle aktuálního znění vyhlášky náklady související s jejich pořízením s výjimkou úroků z úvěrů, kurzových rozdílů, smluvních pokut, úroků z prodlení a jiných sankcí. Hodnota zásob se snižuje o opravné položky v případě, kdy prodejní cena snížená o náklady spojené s prodejem je nižší než cena použitá v účetnictví pro jejich ocenění.

IAS 2 oceňuje zásoby na úrovni nižší částky z pořizovacích nákladů a čisté realizovatelné hodnoty. Tou se rozumí předem odhadnutá prodejní cena v běžném podnikání snížená o odhadnuté náklady na dokončení a náklady spojené s uskutečněním prodeje. V případě, že firma nakupuje zásoby s odloženou splatností úhrady, vykáže se rozdíl mezi nákupní cenou zásob a zaplacenou částkou jako úrokový náklad po období financování.

Finanční aktiva

Pořízení finančních aktiv oceňujeme v českém účetnictví pořizovací cenou. Součástí pořizovací ceny jsou též náklady související s pořízením, těmi jsou zejména poplatky makléřům, burzám a poradcům. Opět nejsou součástí pořizovací ceny úroky z úvěrů na jejich pořízení a náklady spojené s držbou cenného papíru nebo podílu.

V České republice rozlišujeme následující základní druhy finančních aktiv:

Mezinárodní standardy, konkrétně IFRS 9, dělí finanční aktiva do několika skupin dle následujících kritérií:

Rezervy

Rezervy dle ZOÚ představují současný dluh, který je výsledkem nějaké události v minulosti. Rezervy se tvoří k pokrytí závazků nebo nákladů, jejichž povaha je jasně definována a u nichž je pravděpodobné nebo jisté,

že k rozvahovému dni nastanou, ale není jistá jejich výše nebo okamžik jejich vzniku. Příkladem rezervy dle ZOÚ jsou rezerva na opravu hmotného majetku, rezerva na důchody a podobné závazky, rezerva na daň z příjmů

a další rezervy. Dále je často tvořena rezerva na nevyčerpanou dovolenou a rezerva na soudní spory.

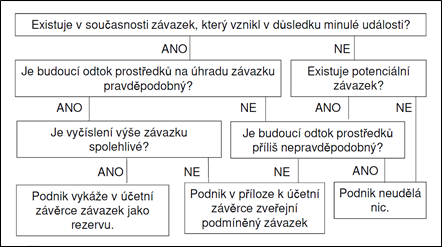

Rozdíl českého účetnictví oproti IFRS tvoří skutečnosti pro tvorbu rezervy. Rezervou dle IFRS se rozumí závazek (smluvní nebo mimosmluvní) s nejistou výší nebo časovým určením. Při rozhodování, zda má být vykázána rezerva, se bere v potaz podmíněnost závazku. Podmíněný závazek je pravděpodobný závazek podmíněný budoucí událostí, stejně tak existující závazek s nepravděpodobným plněním nebo se spolehlivým určením výše závazku. Pomoc při rozhodování, zda vytvořit rezervu, podmíněný závazek nebo neudělat nic poskytuje následující schéma:

Schéma: Rezervy a podmíněné závazky

Zdroj: International Accounting Standard Board, příloha ke standardu IAS 37

IFRS například neumožňují tvorbu rezervy na opravu hmotného majetku a rezervu na nevyčerpanou dovolenou. Účetní rezervy se dle IAS 37 tvoří zejména v následujících oblastech:

Závěr

V tomto článku jsme Vám shrnuli vybrané rozdíly ve vedení účetnictví dle IFRS a ČÚS. Problematika je však mnohem rozsáhlejší a komplexnější, než je shrnuto v tomto článku. Pokud se nacházíte v situaci, kde řešíte podobné situace či složité transakce dle IFRS nebo ČÚS a nevíte si s tím rady, neváhejte se nás obrátit, rádi Vám pomůžeme nalézt správné řešení dané situace.